AMZ123获悉,近日,APPA(美国宠物产品协会)发布了《2025年宠物行业状况报告》,随着美国宠物拥有率不断攀升,以及越来越多的年轻宠物主人的涌入市场,宠物产品的消费市场逐渐显示出全方位、个性化和多样化的发展趋势。

AMZ123获悉,近日,APPA(美国宠物产品协会)发布了《2025年宠物行业状况报告》,随着美国宠物拥有率不断攀升,以及越来越多的年轻宠物主人的涌入市场,宠物产品的消费市场逐渐显示出全方位、个性化和多样化的发展趋势。

2024年美国宠物产品的销售数据在总体消费、产品类别、线上线下渠道等多方面均呈现出不同程度的变化与增长。本文旨在系统性地梳理各项数据,探讨消费趋势与电商领域的深度融合,为业内决策者提供全面的参考和建议。

一、美国市场概况

1. 宠物产品市场整体数据概览

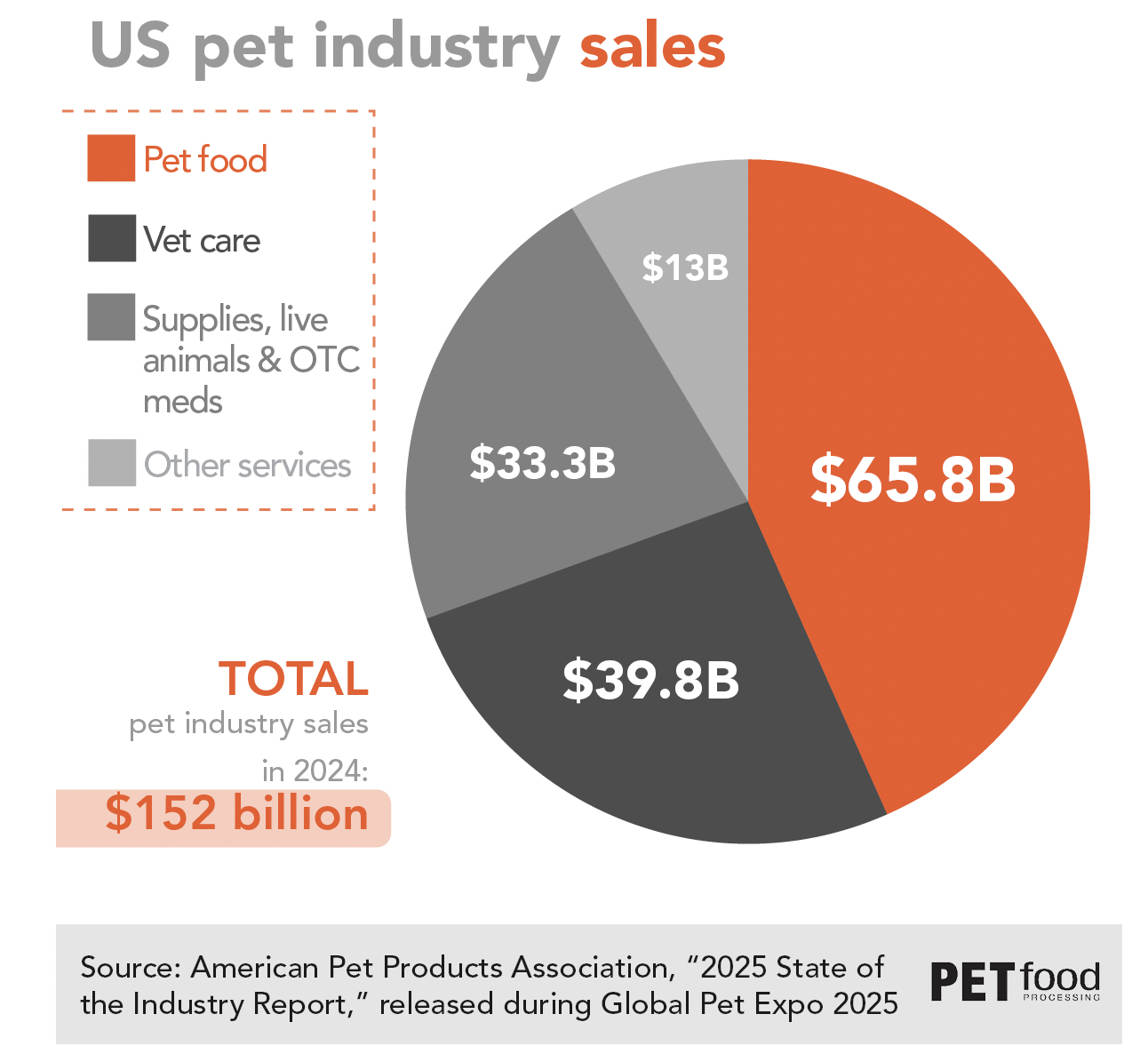

报告指出,截至2024年底,预计美国有超过1.14亿个家庭购买宠物产品,每位消费者的平均花费达到782美元,同比增长4.1%。这一增长反映了宠物在家庭生活中的重要性以及消费者对宠物用品质量和种类越来越多的需求。从整体销售数据来看,美国宠物产品市场在2024年实现了1520亿美元的销售额,相较2023年的1470亿美元增长了3.4%。

除了直接的销售数据外,宠物产业还通过其产业链对整体经济产生了巨大的贡献。2024年,美国宠物行业对经济的贡献额达到了3120亿美元,比2023年的3030亿美元增长了3%。与此同时,该行业直接或间接提供了280万份工作岗位,并创造了1442亿美元的个人收入,此外,行业还贡献了224亿美元的年税收。这些数据充分体现了宠物行业在美国经济中的重要地位和广泛影响。

2. 细分市场与趋势

在宠物产品市场中,各产品类别展现出了不同的市场占比:

宠物食品和零食:销售额达到658亿美元,占总销售的43.3%,同比增长2.2%。

兽医护理与宠物医疗产品:销售额为398亿美元,占比26.2%,同比增长3.9%。

宠物用品、活体动物与非处方药:总销售额为333亿美元,占比21.9%,同比增长4.1%。

其他服务:销售额130亿美元,占比8.5%,同比增长5.7%。

这些数据显示出宠物食品始终占据主导地位,而服务与医疗领域也在逐步增加投入。与2021年(全行业销售额增长13.5%)和2023年(全行业销售额增长7.45%)的行业销售额增长相比,2024年的数据表明,宠物市场逐渐趋于稳定,并向着更为理性的消费结构演变。

3. 市场预测

根据APPA的数据预测,2025年,宠物行业销售额预计将达到1570亿美元。其中,宠物食品与零食部分将达到678亿美元,兽医护理与产品销售预计为414亿美元,宠物用品、活体动物和非处方药则为343亿美元,其它服务部分预计达到135亿美元。

从长期角度看,预计到2030年,整个宠物市场的销售额将进一步增长到1920亿美元,其中宠物食品与零食有望达到780亿美元,兽医护理与产品销售预计达到510亿美元,宠物用品、活体动物及非处方药将达到420亿美元,其它服务部分则可能达到170亿美元。

与之前在《2023年美国宠物行业状况报告》中预测的2030年2500亿美元相比,目前的预测显示出市场增长趋于理性和保守,说明在经历了高速增长后,宠物行业正逐步回归理性阶段。

这一预测不仅反映了整体经济环境的变化,同时也与消费者消费习惯从热衷全线高速购买向注重产品质量、订阅购和全渠道消费模式转变有关。对于电商企业而言,这代表着在产品品质、服务体验、物流速度和用户黏性等方面的要求日益提高,唯有持续创新与精细化运营,才能在激烈的市场竞争中立于不败之地。

二、消费者行为与购买渠道分析

1. 线上购物趋势

随着互联网技术的不断发展和电商平台的推广,线上渠道的渗透率不断提高,千禧一代、Z世代以及部分年长群体在内的各个年龄段均在积极适应这种购物方式,已有51%的宠物主人在网上购买宠物产品。

随着网购在各代宠物主人中越来越普遍,每位宠物主人的网购量也在增加。总体而言,40% 的宠物主人表示 2024 年的网购量有所增加,50% 的宠物主人表示网购量保持不变,只有 10% 的宠物主人表示网购量有所减少。52% Z 世代和48%千禧一代表示他们的线上购物有所增加,而54% X 世代和64%婴儿潮一代则表示他们的线上购物在过去一年中保持不变。

报告显示,2024年,有56%的千禧一代宠物主人倾向于在线购买产品,较2023年增长4%。Z世代宠物主人中,2024年的线上购物比例为52%,较2023年增长2%。X世代(40-55岁)和婴儿潮一代(55岁以上)分别有49%和46%的人选择线上购物,增长分别为3%和4%。

这种全龄化的线上购物普及,反映出消费者对电商平台的信任程度和平台服务质量不断提升。线上购物不仅带来了便捷和更多产品选择,还促使电商平台逐步优化用户体验与物流服务。

2. 宠物食品与营养产品最受欢迎

按产品类别细分,宠物食品占宠物主人整体宠物支出的很大一部分。而狗主人在兽医护理(占其总支出的 30%)、宠物产品(28%)、宠物食品(28%)和非兽医服务(13%)上的支出最高。猫主人在宠物产品(39%)、宠物食品(29%)、兽医护理(28%)和非兽医服务(3%)上的支出最高。

产品方面,最受欢迎的线上购物是宠物营养产品。2024 年82%的宠物线上购物是宠物食品,其次是宠物零食 (78%) 和维生素 (54%)。

总体而言,48%的宠物主人表示,过去一年他们在宠物上的支出大致相同,2023年下降了51%。然而,2024年有32%的宠物主人表示他们在宠物上的支出有所增加,而2023年这一比例为30%。20%的宠物主人表示,2024年他们在宠物上的支出有所减少,这一比例高于2023年的19%。

3. 订阅制购买的快速增长

订阅制购买近年来在宠物电商领域表现十分亮眼。据统计,有52%的宠物主人在2024年使用了订阅制购买方式,比2023年的46%有明显提高。

宠物营养产品是通过订阅购买的最受欢迎的产品,31%的消费者选择订阅购买宠物营养产品,宠物零食和维生素及补充剂的购买比例分别为19%和16%。

Z世代和千禧一代是订阅式宠物购买的主要群体,分别有61%和59%的宠物主人采用订阅模式。但X世代和婴儿潮一代的增幅要高得多。2024年,47%的X世代通过订阅方式购买宠物产品,较2023年增长5%;39%的婴儿潮一代通过订阅方式购买,较2023年增长4%。

这种模式不仅能够确保定期获得优质产品,缓解消费者因缺货带来的困扰,同时对于品牌方而言,也能保证稳定的收入和客户黏性,是电商与实体结合的重要趋势之一。

三、产品类别及消费趋势分析

1. 高端、优质宠物产品的购买比例逐步上升

数据显示,宠物食品在宠物主人的宠物相关消费中占比很大。在宠物食品领域,宠物产品的品类与消费趋势已呈现出更加细分的趋势,高端狗粮和猫粮的购买量正在增长,而普通配方的购买量则趋于稳定。

在2024年,41%的消费者选择了高端、优质的犬粮;26%的犬粮为普通配方;19%选择了以天然成分为主要特色的犬粮。对于猫类产品,情况则略有不同,38%的购买中选择了高端产品,与普通配方各占38%,而以天然成分为主的产品占18%。这一数据表明,高质量、优质化趋势在宠物食品中越来越受到重视。

然而,不同代际之间的购买偏好存在明显差异,年长群体(婴儿潮一代和X世代)更倾向于购买高端产品,这可能是因为老一代的收入更高。而年轻一代对价格与品牌认知的敏感性使得市场中普通和天然产品各有所占。

2024 年,48% 的婴儿潮一代养狗者购买了优质狗粮,比 2023 年增长了 3%。44% 的 X 世代养狗者购买了优质狗粮,比 2023 年增长了 1%。37% 的千禧一代养狗者购买了优质狗粮,比 2023 年增长了 4%。2024 年,27% 的 Z 世代养狗者购买了优质狗粮,比 2023 年下降了 4%。

2024 年,41% 的婴儿潮一代养猫者购买了普通猫粮,而 42% 的人购买了优质猫粮。37% 的 X 世代养猫者购买了普通猫粮,而 40% 的人购买了优质猫粮。 2024年,千禧一代养猫人群中,37% 的人购买了普通猫粮和高端猫粮。2024年,35% 的 Z 世代养猫人群购买了普通猫粮,而 27% 的人购买了高端猫粮。

2. 猫粮尝试新型添加剂的趋势更为显著

除了基础的宠物食品外,食物添加剂也在不断获得市场关注。数据表明,在犬类产品中,购买比例随着不同年代有所不同,15%的婴儿潮一代、16%的X世代和16%的Z世代选择了犬粮添料,而千禧一代的数据略有下降至18%,显示出整体趋稳。

在猫类产品中,不同代际的购买比例也呈现小幅波动,从15%的婴儿潮一代到最高23%的千禧一代均在尝试这一新产品类型。

随着消费者对宠物营养健康意识的提升,这些食品添料不仅能够改善宠物的口感,还能补充日常饮食不足的营养,逐步成为电商平台上新品类的重要细分市场。

3. 年轻群体更看重有机宠物食品和品牌影响力

有机宠物食品的购买数据显示,年轻消费者对这类产品更为青睐,尤其是千禧一代和Z世代在犬粮和猫粮上的选择比例分别较高。

犬粮购买数据显示,婴儿潮一代购买有机犬粮的比例为4%,比2023年下降2%;X世代比例为8%,千禧一代和Z世代分别为13%和14%,后者较2023年分别出现了平稳及小幅下降。

猫粮购买数据显示,虽然婴儿潮一代的有机猫粮购买比例仅为4%,但年轻宠物主人(尤其是千禧一代和Z世代)对有机猫粮更为青睐,购买比例分别为16%和19%,其中Z世代同比增长达到6%。

此外,关于品牌名称的影响力,数据也展示出显著的代际差异。研究数据显示,Z世代中,有79%的犬类和75%的猫类宠物主人认为品牌非常重要;而千禧一代则分别为70%(犬类)与73%(猫类);X世代和婴儿潮一代的比例相对较低,分别在61%–65%和59%–63%之间。

可以看出,品牌在年轻消费群体中的吸引力远大于年长消费者,这也促使宠物品牌在电商推广时更注重与年轻消费者的互动与品牌形象塑造。

4. 宠物零食与健康配套产品呈现多样化需求

除了宠物食品外,宠物零食及健康配套产品也在不断满足消费者的多样化需求。具体来看,在宠物零食方面,高蛋白、肉类零食和牙齿护理零食最受欢迎。

在犬类产品中,X世代中有54%的消费者购买了肉类零食,婴儿潮一代为51%,千禧一代为49%,而Z世代为42%;牙齿护理零食方面,分别为婴儿潮一代49%、X世代47%、千禧40%、Z世代31%。

在猫类产品中,肉类零食的购买比例分别为:X世代37%、千禧36%、Z世代32%以及婴儿潮一代30%;牙齿护理零食则在X世代、千禧均为24%至25%,Z世代为21%,而婴儿潮一代略低,为20%左右。

此外,自然零食逐渐成为市场上的新宠,数据显示千禧一代在犬类和猫类产品中分别有31%和25%的购买比例,表明这一产品品类正受到年轻消费者的青睐。

随着宠物健康意识的提升,关于宠物减压产品和宠物维生素、营养补充剂的需求也在快速增长。特别是针对焦虑问题,CBD(大麻二酚)产品已成为宠物缓解压力的热门选择,同时各年龄层均开始更加注重宠物的全方位健康管理。

四、宠物拥有量及代际差异

1. 宠物拥有量数据

数据显示,2024年美国有71%的家庭(约9400万)拥有至少一只宠物,相较于2023年的63%(约8200万)有了显著增长。犬类依然是最受欢迎的宠物类型,其中51%的家庭(约6800万)饲养狗,而猫类则有37%(约4900万)的家庭选择。

此外,拥有多只宠物的家庭数量在2023年至2024年间保持稳定,为63%。尽管对经济形势感到担忧,但77%的宠物主人表示,他们的宠物拥有量并未受到经济形势的影响。这一数据不仅说明了美国人对宠物的重视,也暗示了宠物市场的消费基础日益坚实。

2. 代际差异与宠物拥有变迁

从消费者的年龄分布来看,千禧一代虽然仍是宠物主人的主要群体,占比达30%,约 2820 万只,但近年来随着年轻一代(Z世代)的崛起,宠物市场正发生深刻变化。

婴儿潮一代和X世代各占25%左右,约2350万只;而Z世代尽管目前只占20%的市场份额,但其宠物拥有数量增幅最大,同比增长达43.5%,显示出年轻消费者在未来市场中的巨大潜力。

在犬类宠物中,千禧一代占比32%,X世代占25%,婴儿潮一代占22%,Z世代则占20%;而在猫类宠物的拥有率上,千禧一代占32%,X世代占24%,婴儿潮一代占23%,Z世代依然占20%。

据了解,养猫人数有所增加,Z世代的养猫人数达到了历史最高水平,这可能是因为大多数 Z 世代的人由于负担不起住房而居住在公寓等较小的空间中。

同时,数据显示男性宠物主人的增长也明显,特别是在Z世代和千禧一代中。2024年,58%的Z世代男性和63%的千禧一代男性拥有狗,分别比2023年增长15.2%和18.6%;拥有猫的情况中,38%的Z世代男性和46%的千禧一代男性持有宠物猫,分别增长17.8%和23.9%。

这一系列数据表明,随着新一代宠物主人的不断涌入,宠物市场的消费结构、品类需求、购买渠道以及品牌认同感都在发生深刻变革。对于电商平台来说,这既是机遇也是挑战:一方面,新生消费群体更注重个性化服务、订阅模式及线上购物体验;另一方面,传统品牌与服务提供商需要顺应时代潮流,逐步转型升级,满足不断变化的市场需求。

总体而言,美国宠物市场在宠物拥有率不断提升和年轻宠物主人的涌入下正呈现出全方位、个性化和多样化的发展趋势。2024年美国宠物产品各细分领域均有不同程度的增长,其中宠物食品依然主导市场,而医疗护理及其他服务领域也在逐步扩大。同时,线上购物渠道的普及和订阅模式的兴起,加速了消费者行为和渠道选择的转变。展望未来,尽管市场增长趋于理性和保守,但宠物行业仍对整体经济产生显著贡献,并显示出通过创新和精细化运营应对多元消费需求的巨大潜力。

作者✎ Summer/AMZ123

声明:此文章版权归AMZ123所有,未经允许不得转载,如需授权请联系: amz123happy

交流群

交流群  全球电商平台开店交流群

全球电商平台开店交流群

热门活动

热门活动  热门报告

热门报告