AMZ123获悉,近日,RetailX发布了《2023年欧洲家居用品行业报告》,从市场驱动因素、细分品类市场、消费者画像和购买行为以及市场竞争格局等多个维度,对欧洲家居用品市场进行了剖析。

AMZ123获悉,近日,RetailX发布了《2023年欧洲家居用品行业报告》,从市场驱动因素、细分品类市场、消费者画像和购买行为以及市场竞争格局等多个维度,对欧洲家居用品市场进行了剖析。

目录

整体市场概况

市场环境概况

细分子品类市场概况

消费者画像及购买行为

消费者购买设备和渠道

支付、物流、可持续偏好

市场竞争现状

整体市场概况

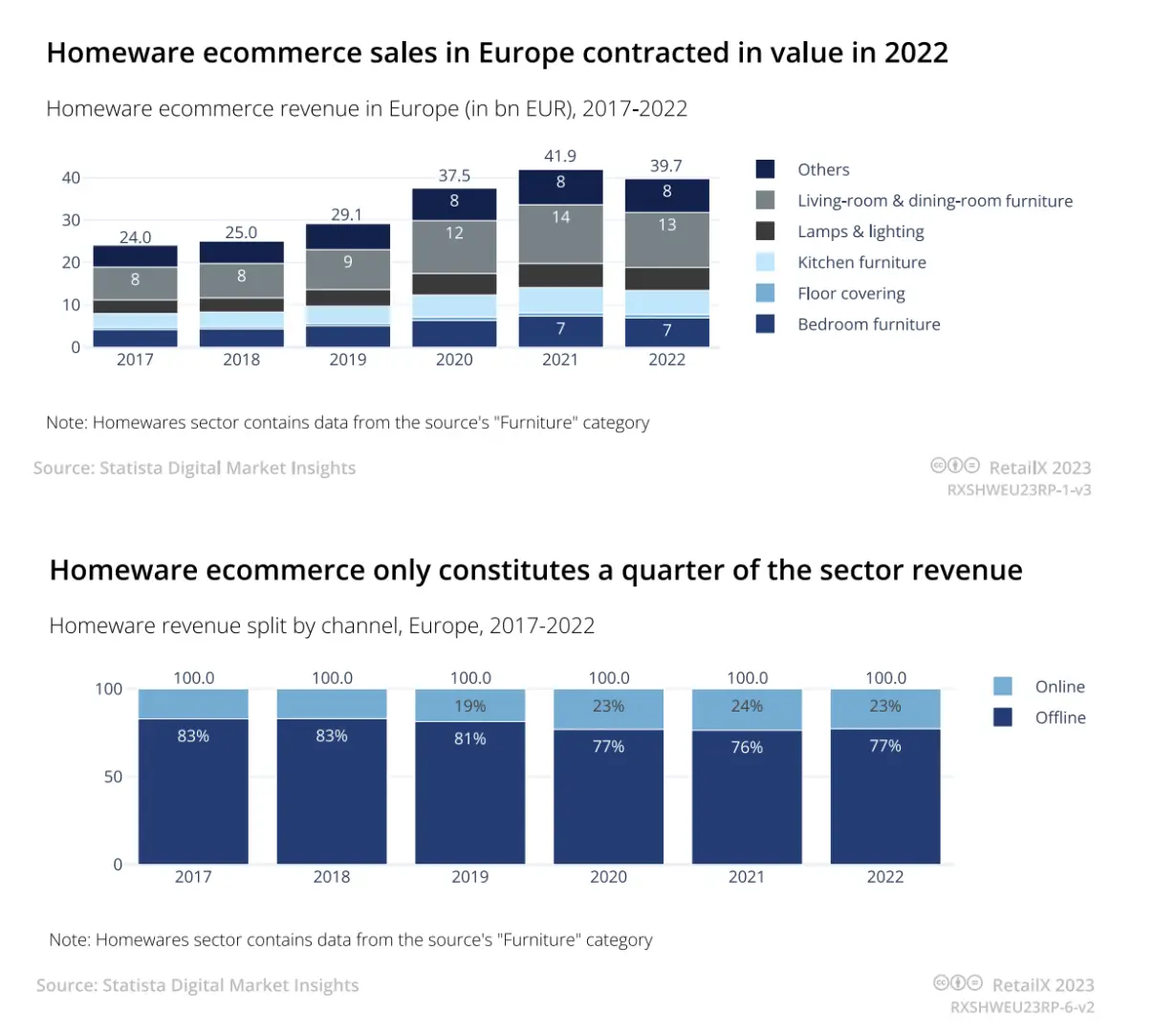

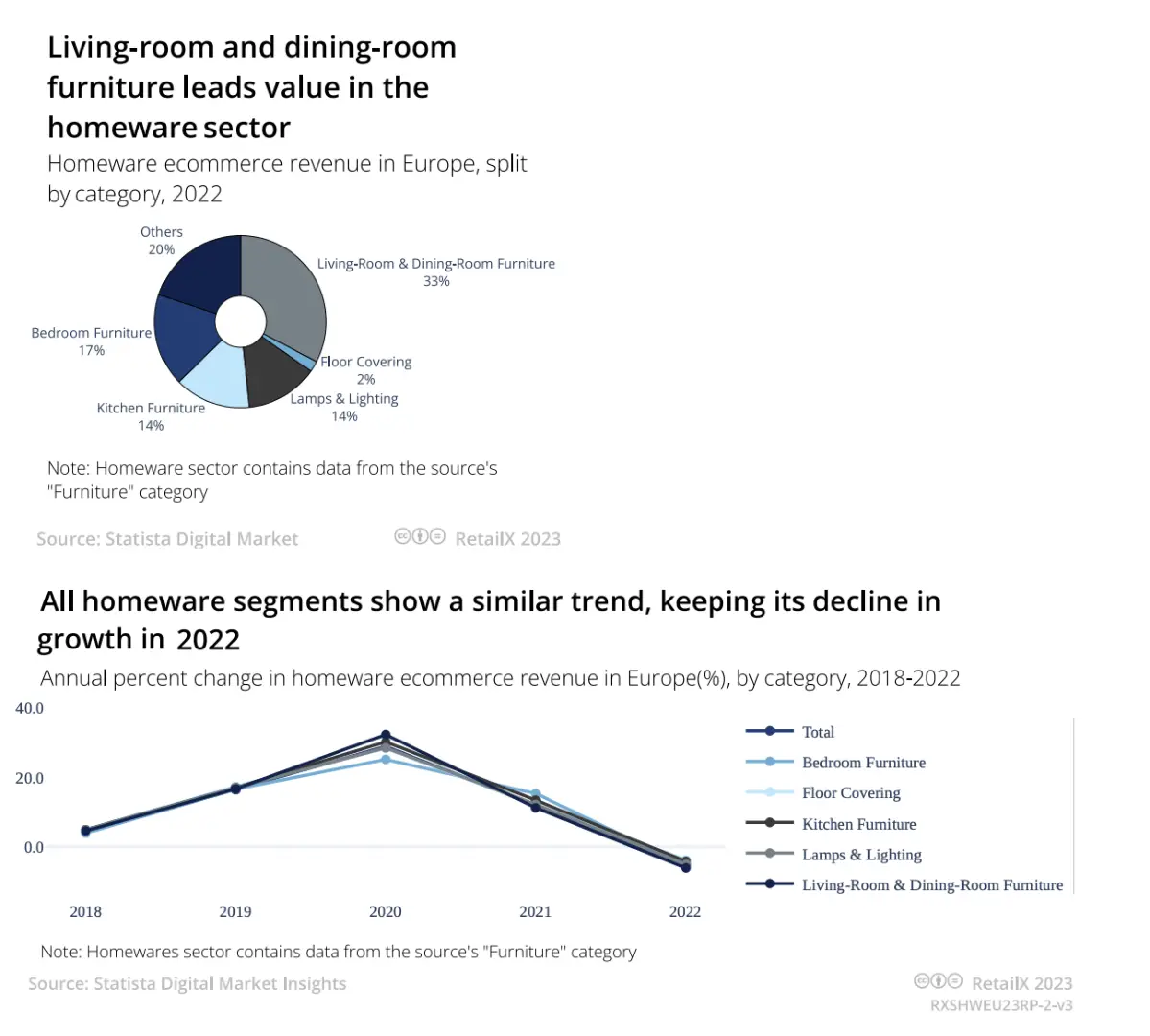

据报告,疫情期间,欧洲家居用品市场经历了大幅增长,到2022年,这一市场总规模已接近400亿欧元。其中,客厅和餐厅家具是最大的单一细分市场,占据了130亿欧元的市场,其他细分品类的市场份额相差不大。

然而,从2022年开始,由于通货膨胀、利率上升,欧洲家居用品市场开始出现下降。2021年至2022年间,这一市场规模缩减了近20亿欧元。但仍比疫情前高出100亿欧元,消费者对购买家居用品的兴趣也高于疫情前。

在整个欧洲地区,家居用品市场仍以线下为主导,线下占据了近80%的销售额。但电商销售额也在稳步上升,疫情前电商销售占17%-19%,但在2020年至2022年,这一比例上升到了23%至24%。总体而言,这仍是一个电商渗透率较低的市场。

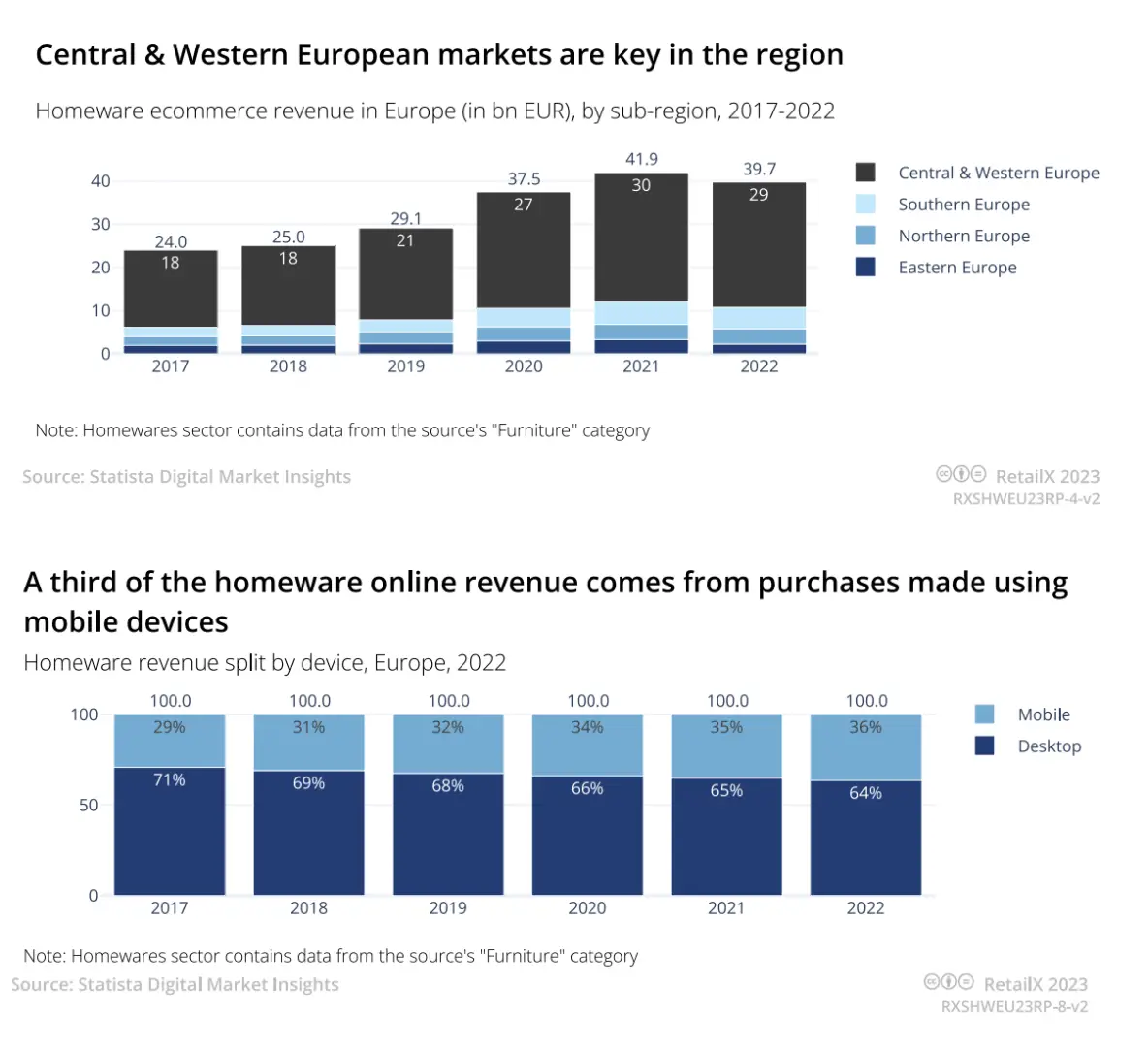

但在欧洲各地区,家居用品电商渗透率差异明显。英国、德国、法国和其他西欧及北欧市场的家居用品电商渗透率较高。2022年397亿欧元的家居用品支出中,290亿欧元来自西欧,占总销售额的25%。

国家市场层面的差异也很明显。在英国,70%的消费者在过去一年中网购了家居用品,高于实体店。在罗马尼亚,电商渗透率较低,只有21%的人在过去一年中网购过家居。

然而,随着越来越多消费者在速卖通和阿里巴巴上发现更多来自中国商家的廉价家居用品,以及各种AR、3D购物技术的推出,网购消费者比例在不断增长。

移动购物在家居用品市场中起到越来越重要的作用。在欧洲,大约三分之一的消费者在移动设备购买家居用品,尽管相比其他品类超过50%的移动购买率,家居用品的移动购买率较低,但保持增长趋势。

许多家居用品零售商通过推出易于使用的应用程序,并且因为不需要维护实体店,所以提供更低的价格。像Wayfair、Pepperly、Overstock、Westwing和UrbanLadder这样的应用程序在近年来都实现了增长。

值得注意的是,在本报告中,家居用品被归类为客厅、卧室、餐厅和厨房中的非固定家具(不包括厨房用具和嵌入式厨房),以及灯具和地板覆盖物,如地毯和地垫。家居园艺、DIY和自装家具由于市场规模较大,不包含在报告中,后续或推出专门的市场报告。

市场环境概况

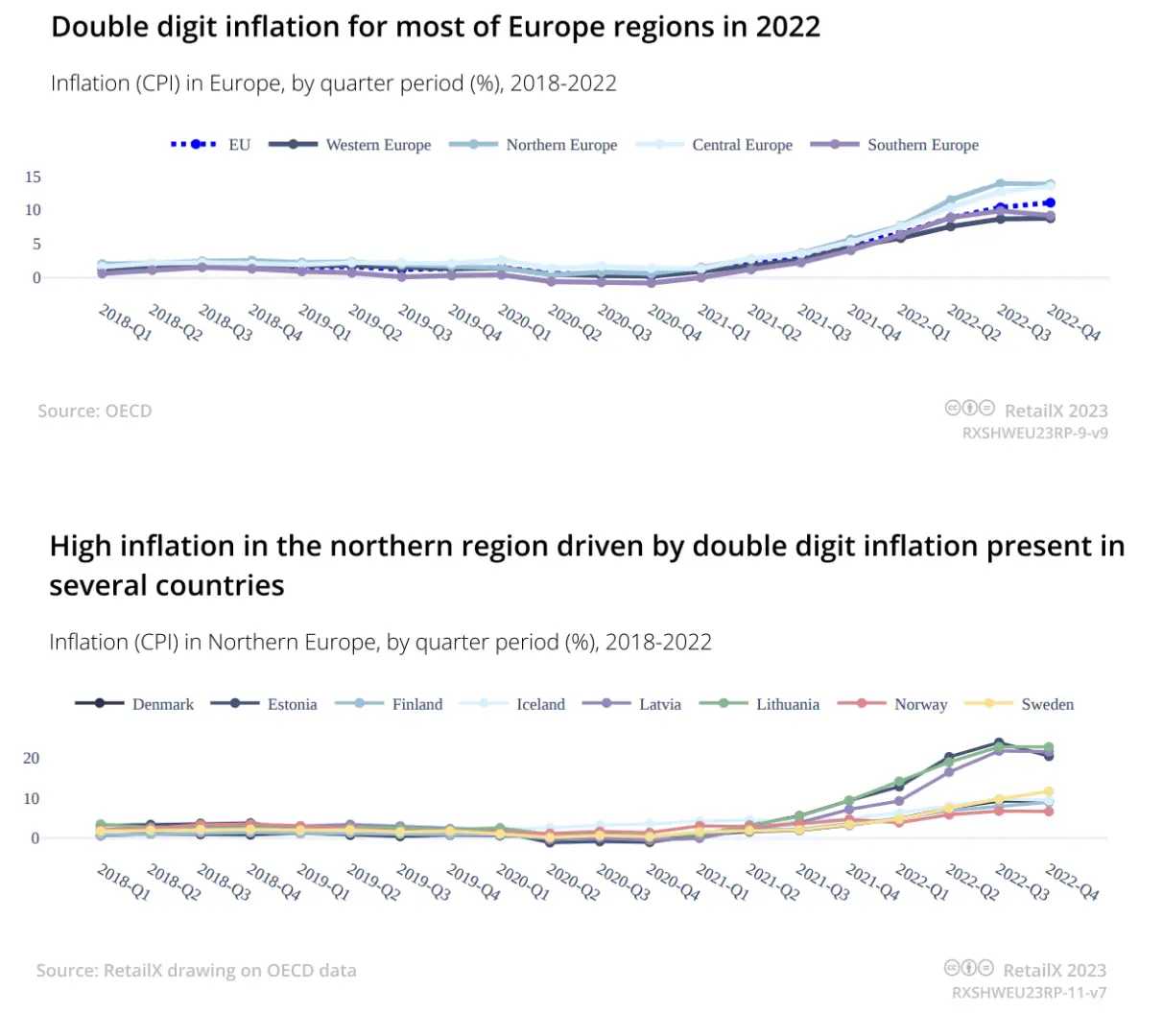

俄乌战争导致能源价格上涨,对于高度依赖俄罗斯能源的欧洲来说,打击颇大,尤其是推高了通胀水平和利率。自俄乌战争以来,欧洲大多数商品的价格迅速上涨,并且大多数国家市场的通胀率飙升至两位数,只有少数几个国家例外。

对于家居用品行业,通货膨胀的影响尤为显著,该品类主要集中在家具等大额商品上,在物价高涨和经济不确定性的情况下,消费者购买这类商品时往往更加谨慎,除非认为是绝对必需品,否则许多消费者都会推迟支出。

此外,能源价格上涨和通货膨胀也造成了原材料、运输、能源和工资的成本增加,导致家居用品生产商和零售商不得不提高价格。由于家居用品更新通常较慢,疫情期间大量消费后,2022年,欧洲家居用品市场开始收缩。

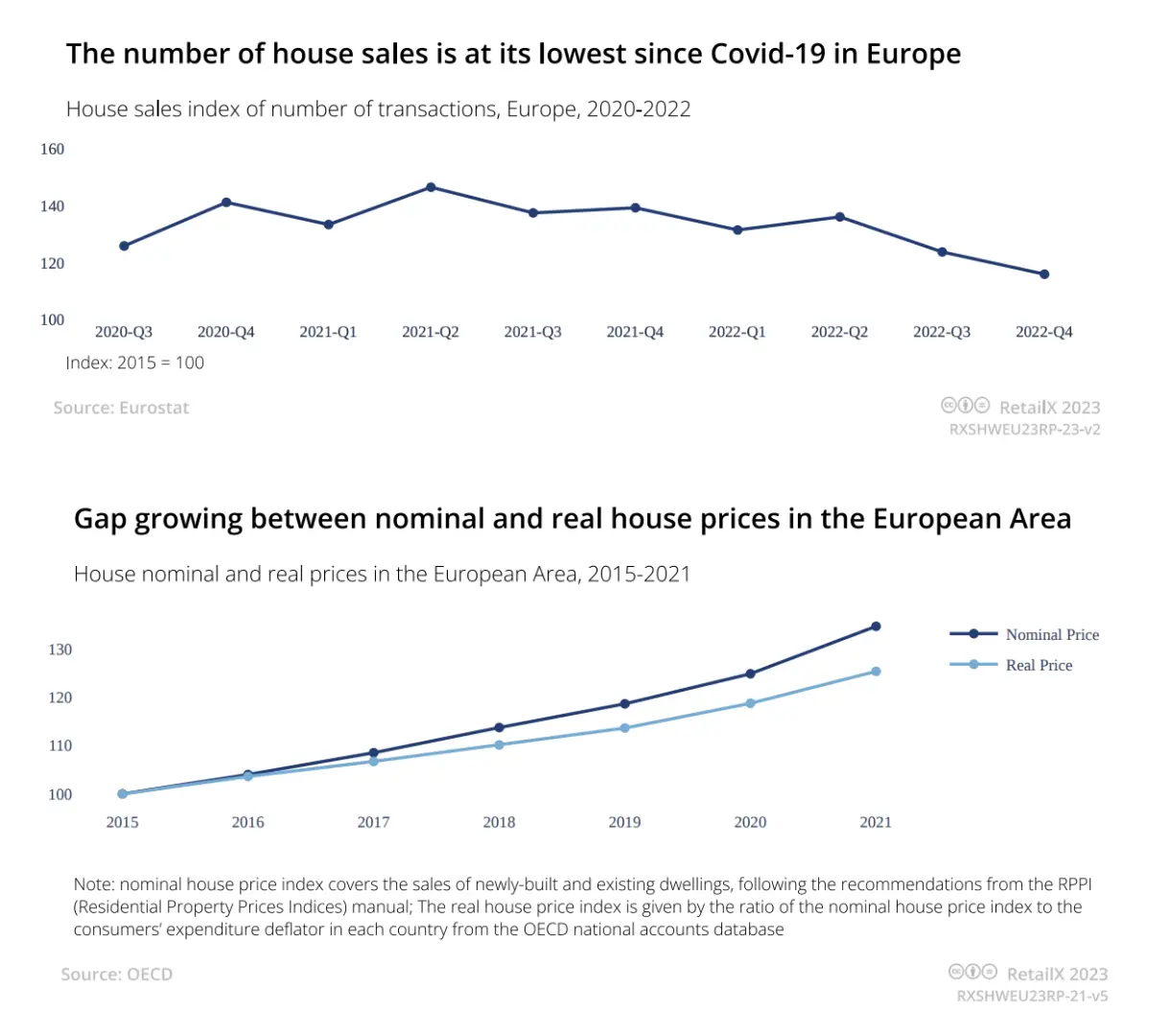

家居用品需求与房地产需求息息相关。报告显示,通胀和经济不稳定减缓了欧洲消费者购房速度,欧洲地区的房屋销售数量处于自疫情以来最低水平,大多数国家的房产市场在2022年遭遇大降温,在南欧尤为明显。

但报告指出,房地产市场降温可能只会持续一两年,预计整个欧洲地区的房地产市场将在2023-2024年触底,然后开始复苏。市场的各个子领域也在增长,推动整体增长并影响家居用品销售。

随着老龄化人口寻求缩减和调整居住方式,退休生活正在增长,同时还有越来越多的人转向辅助生活社区。这将带动部分家居用品支出,尽管其中一些可能专门针对专业项目,如矫形床和简易升降椅。

细分子品类市场概况

报告研究的家居用品,不包含园艺家具和设备,以及DIY家居装修,原因在于这些细分市场体量已经达到数十亿欧元。并且DIY家居装修主要涵盖的是装修材料等较大件的商品,因此不包含在此次分析中。

本报告主要研究的是室内家居及家具,分为客厅&餐厅、卧室&厨房、灯具&照明、地板材料、办公家具以及其他项目,其他项目包括塑料家具、软装饰品以及可能用于家庭办公室、杂物间、走廊和温室的物品。

客厅&餐厅

报告指出,客厅&餐厅领域的家具及家居用品,占据欧洲家居用品市场最大份额,大约为三分之一,超过了其他任何单一品类市场。

主要原因在于,这两大空间通常占据的面积较大,是主要活动区域。并且,这些领域作为家居环境展示空间,家居和家具的价值通常较高,如沙发、橱柜、椅子、餐桌和椅子,从而推高了这一细分市场市场的收入份额。

然而,尽管客厅和餐厅家居用品仍占据最大的支出份额,但这些品类上的支出也在迅速下降,与其他品类下降速度大致相同。

卧室&厨房

卧室&厨房领域的家居用品销售份额要小得多,这些领域的物品价值通常也更低。

在卧室,通常床和柜子的价格较高,但其他物品的价格较低。并且,消费者对卧室家居的更新没有那么频繁。厨房家居的销售额占14%,除了一些厨房固定装置价格较高,如水槽、炉灶、橱柜和家用电器,几乎没有其他家具,并且更新也较慢。

总体而言,卧室&厨房家居用品的支出占总支出的三分之一,并且从2020年到2022年,该细分市场的支出下降速度较快,去年更是陷入负增长,但整体降幅仍小于客厅&餐厅,表明整个行业的放缓。

灯具&照明

据报告,灯具&照明占欧洲整个家居电商销售的14%,这一细分市场涵盖多种价位商品,从高端到必需商品部分,也涉及消费者可支配支出部分。

这一品类尤其是灯具容易受到时尚趋势的影响。此外,相比床或三件套家具等较高价值的物品,灯具通常价格较低,并且更新比较频繁。而且由于体积重量更小,更适合电商销售和长途运输。

尽管如此,在2021年和2022年,这一细分市场仍出现了类似的下降,2022年的销售额甚至低于2018年。尽管下降幅度没有卧室&厨房、客厅&餐厅那么明显,但仍显示整个行业的下滑趋势。这表明,生活成本上升不仅影响了高价值家居用品,还影响了低价值家居用品支出。

地板材料

地板材料包括地毯、油毡和层压/木地板,这类商品不仅价值更高,而且相比其他家居用品,更换没有那么频繁。此外,这类商品通常重量和体积较大,需要专业人士安装。

尽管如此,地板材料在欧洲家居用品电商市场中仍占据了2%的可观份额,并且是唯一一个在消费者支出方面基本保持稳定的细分市场。尽管该品类所占比例较小,但是弹性较大,这可能是因为地板的购买频率较低,更新速度较慢,因此更不容易受到社会经济因素的影响。

办公家具

报告中“其他”品类大约占据了整个家居电商销售的20%,其中大部分包括家庭办公、布置走廊和过道的家具,以及一系列软装和其他家居装饰。

办公家具在2020年和2021年实现了巨大的增长,居家办公趋势一直持续到2022年的大部分时间。然而,自2022年开始,办公家具需求出现大幅下降,在所有品类中下降最快。

这主要是因为,由于居家办公效率低下,许多员工被要求重返工作场所。此外,这类家具的更换频率也较小,使用周期较长。

消费者画像及购买行为

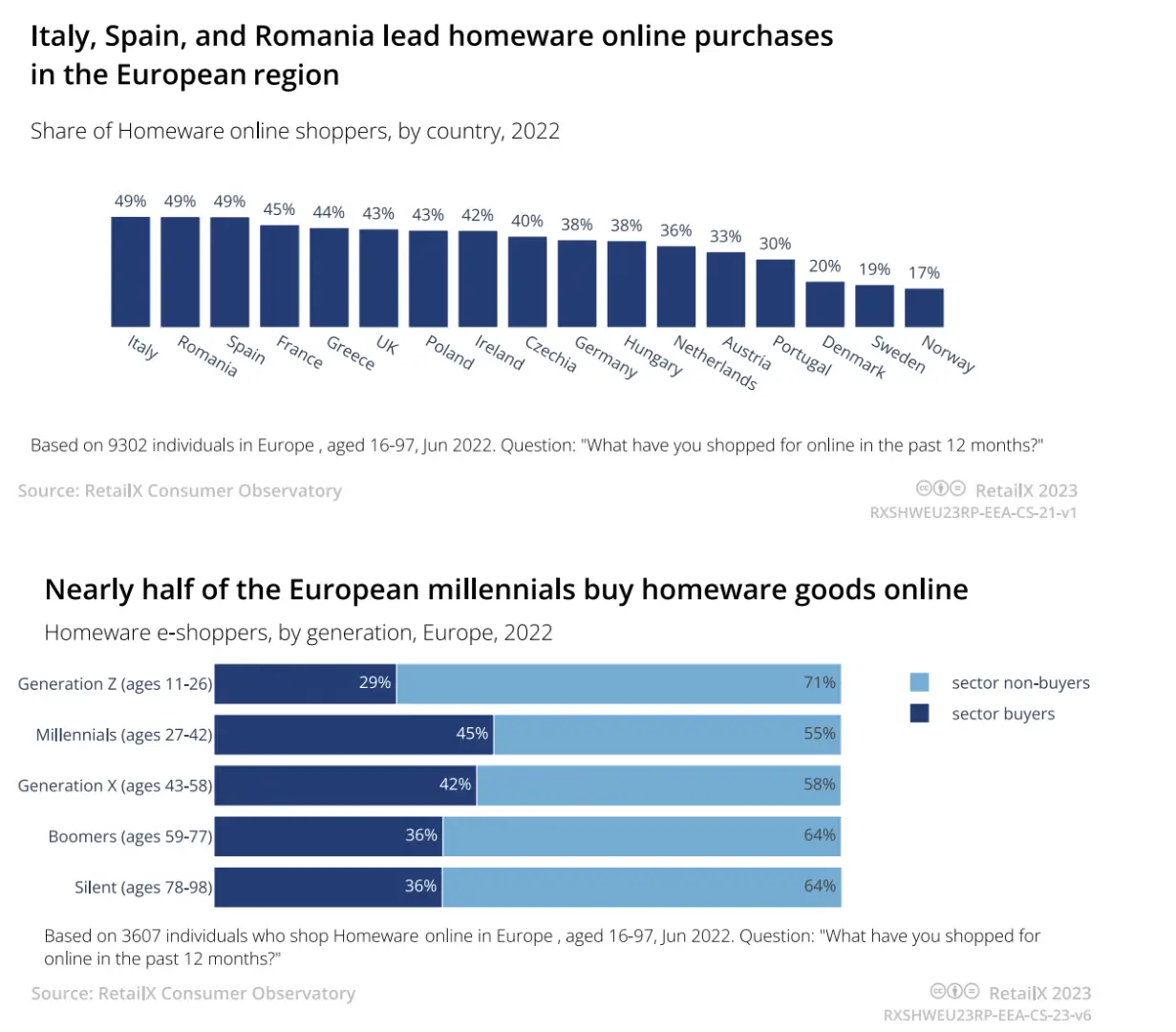

据报告,在整个欧洲,意大利、西班牙和罗马尼亚的消费者网购家居用品的需求最为强劲,这些国家近50%的消费者在网上购买家居用品。英国和法国等电商较为发达的市场,网购需求也较高。

北欧地区的消费者网购家居用品的意愿最低,尽管这些市场的互联网和移动设备普及率较高。事实上,这些地区的消费者对网购的接受度本身较低,加上家居用品价格较高,因此很少网购。此外,这些地区通常老龄化比较严重,限制了需求。

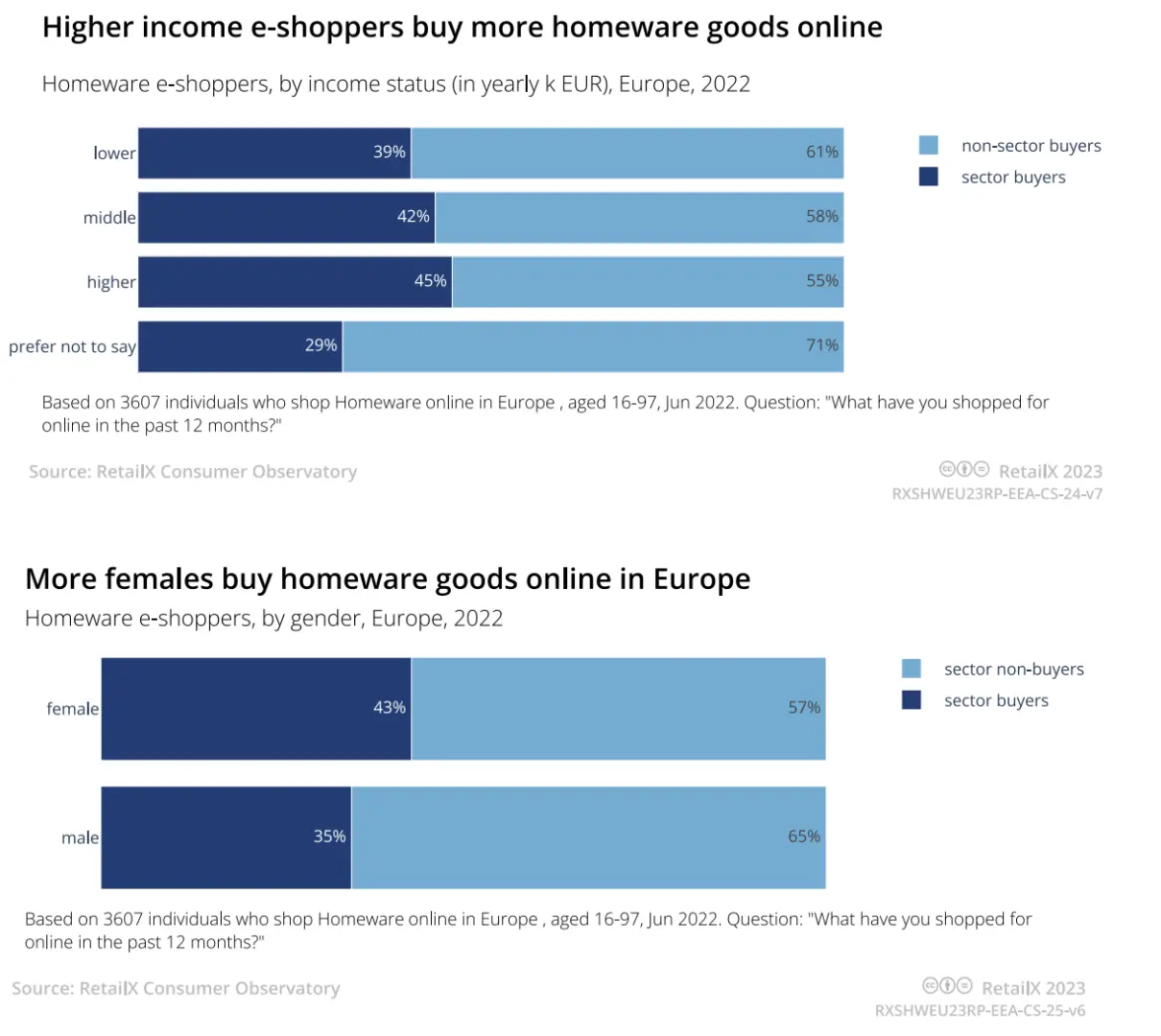

年龄分布上看,千禧一代和X世代最有可能网购家居用品,婴儿潮一代以及Z世代这样做的可能性较低;从收入来看,高收入消费者网购家居用品更多,这类人通常拥有更多的可支配收入和较大的房屋;在性别上,女性比男性更多地网购家居用品。

报告指出,尽管在购买较昂贵的大件商品时,消费者更倾向于到实体店购物,但电商购物正在起到越来越重要的作用。尤其是,女性消费者在网购家居用品上的支出逐渐增加。

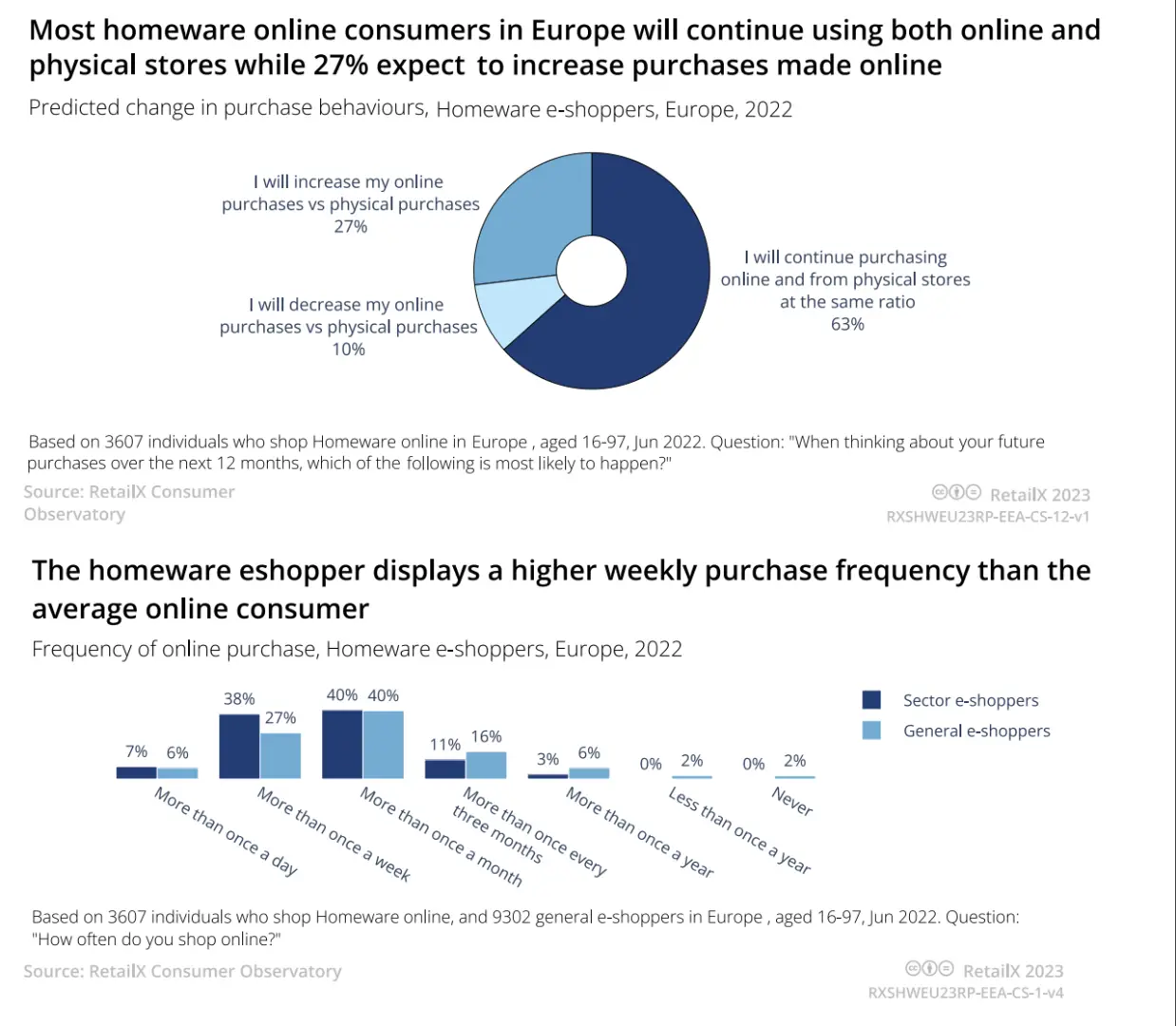

数据显示,网购消费者在购买家居用品时通常购买频率更高,并且支出更高。在经济形势严峻、家居用品需求下滑的背景下,采用线上线下混合模式,对零售商而言,会有更显著的优势。

值得注意的是,消费者对家居用品的需求和对时尚品类的需求相似,都较为稳定,并且时尚趋势也在影响着家居用品的购买行为。调查显示,77%的家居用品网购消费者也是时尚品类的网购爱好者。

目前,许多时尚品牌和零售商也将触手伸到了家居用品市场,销售更多价位的家居用品。这给家居市场带来的冲击,促使它们更关注时尚趋势,并且采用更具吸引力的推广方式。

报告指出,越来越多的消费者在购买家居用品时使用互联网来研究产品信息,因此,对于家居用品品牌来说,拥有一个设计良好且信息丰富的网站和移动平台非常重要。

随着更多的时尚品牌加入到家居领域,亚马逊等大型电商平台也在大力进军家居用品领域,市场竞争将更加激烈。对消费者而言,更低的价格、便捷的退货和快速地配送往往是家居用品网购的最重要因素,亚马逊等电商平台在这些方面占据优势。

消费者购买设备和渠道

据报告,尽管消费者更喜欢在实体店购买家居用品,但移动电商、社交媒体、订阅服务等形式也在渗透到消费者的购买行为中。

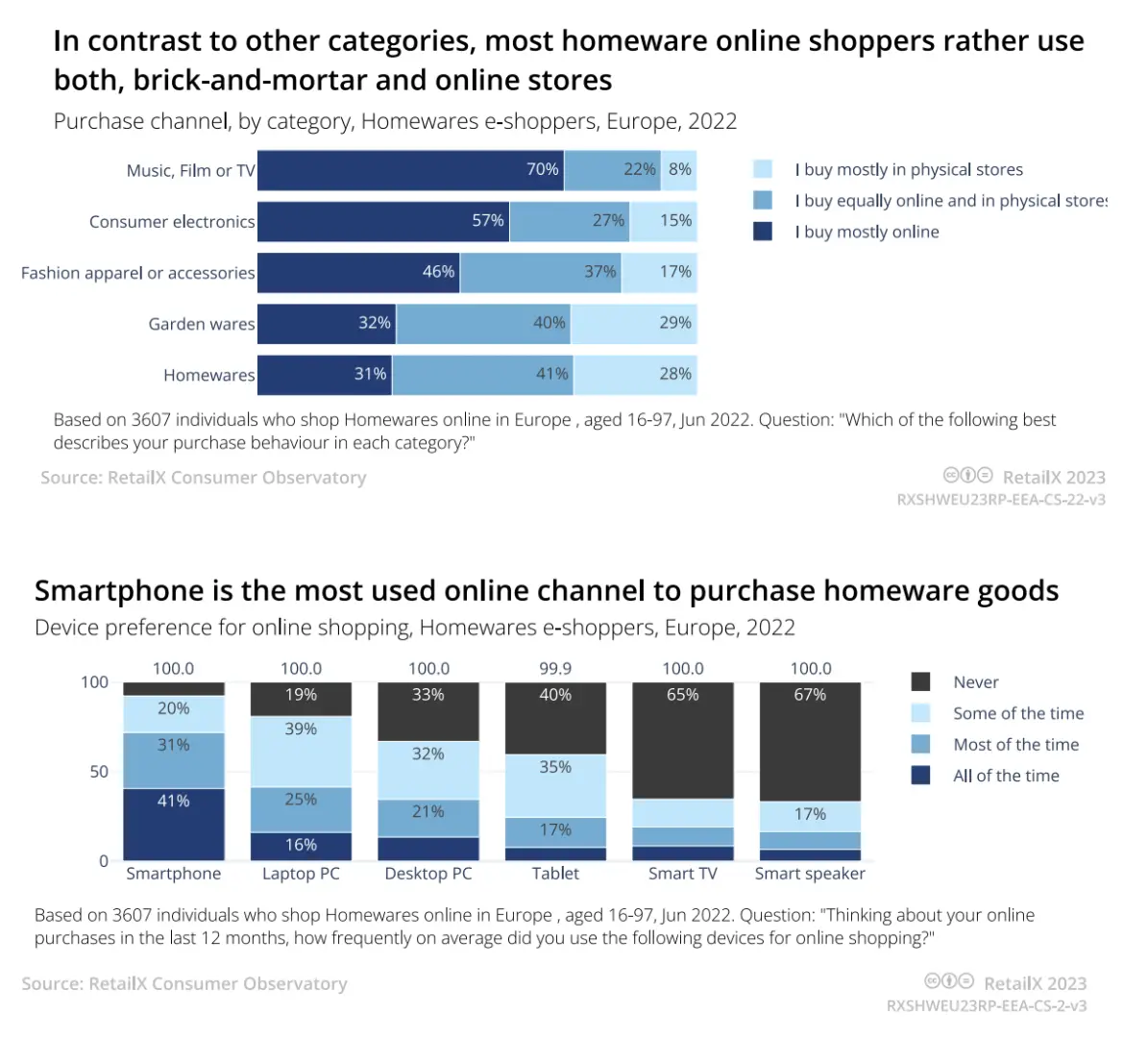

研究显示,智能手机是最多人购买家居用品时使用的设备,41%的消费者表示他们经常使用智能手机购买家居用品。相比之下,使用笔记本电脑和台式电脑购物的订单占比较低。这可能是由于,购买家居用品的消费者中年轻人居多,他们习惯使用移动设备。

不仅如此,女性使用移动设备购买家居用品的人数,也要比男性更多,尤其是40岁以下群体。

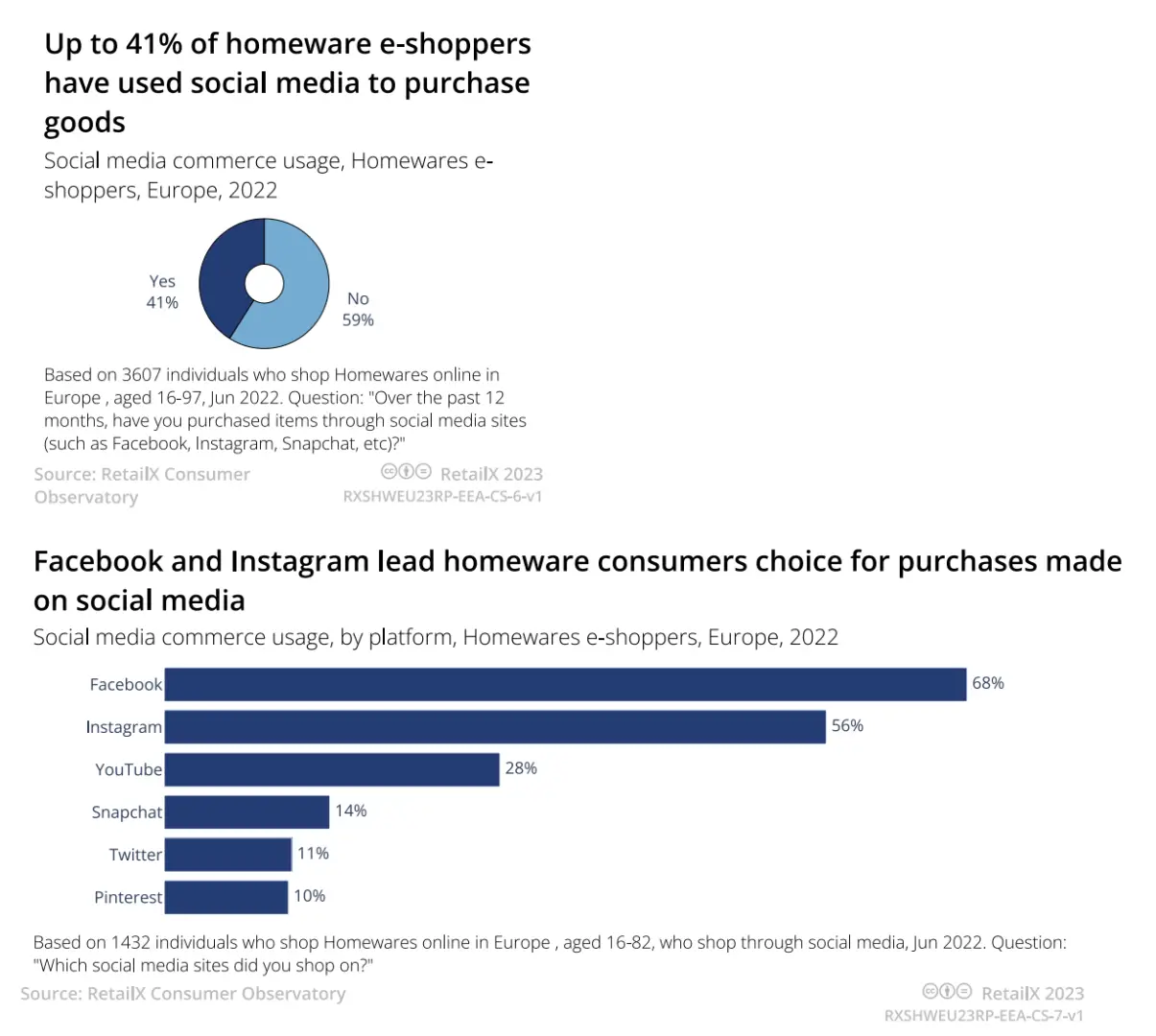

家居用品消费者也热衷于通过社交媒体购买。调查显示,2022年,41%的欧洲家居用品消费者通过社交媒体购买家居用品。其中Facebook和Instagram处于领先地位,前者占家居用品社交媒体购买的68%。

Facebook在家居用品广告方面的表现也很强劲,再加上家居用品消费群体中女性居多,她们也是Facebook的主要用户,因此Facebook是家居用品品牌最重要的营销渠道之一。Instagram则更多是一个分享种草平台,但也开始产生销售,吸引了许多品牌布局。

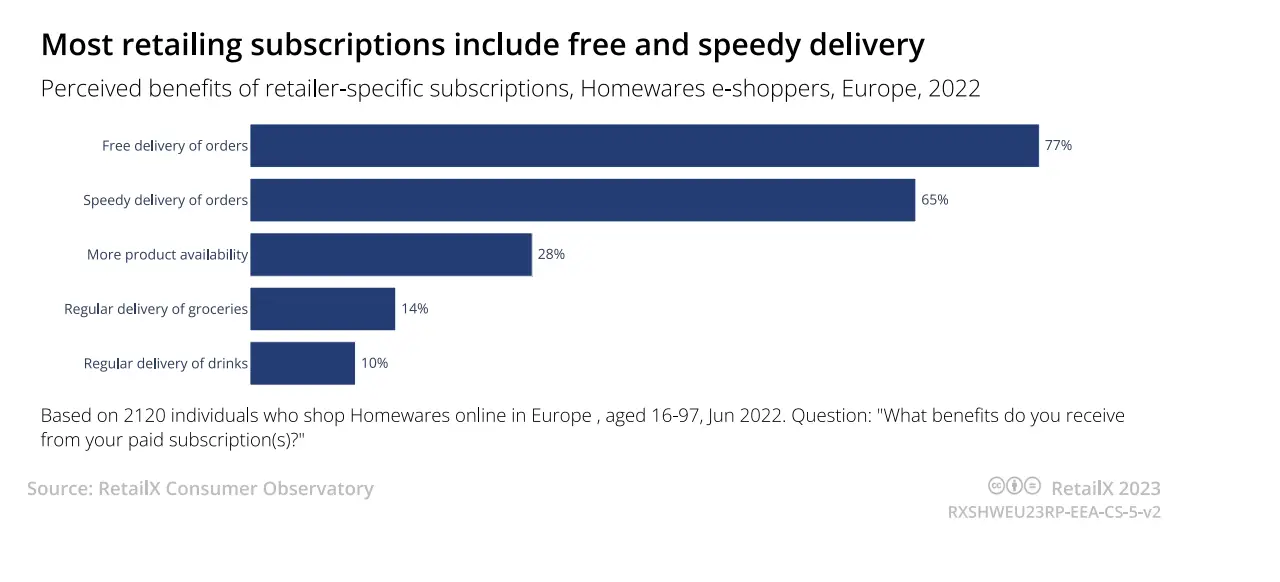

在家居用品领域,订阅服务的使用率也越来越高,大约有三分之二的受访者使用了订阅服务,这其中的主要驱动因素是免费和快速送货。不过,家居用品的订阅主要围绕更换频繁的商品如空气清新剂,家具零售商则很少提供订阅服务。因此,使用订阅服务的普遍更多反映了消费者对免费和快速送货的兴趣。

对家居电商而言,移动端的重要性日益增加。利用移动设备的便携性,许多品牌在应用程序中添加了增强现实服务,使消费者能够模拟现实场景观看商品。通过推送消息、交易和优惠,并建立、管理和运行与家居相关的订阅服务,应用程序是建立忠诚度的关键因素。

支付、物流、可持续偏好

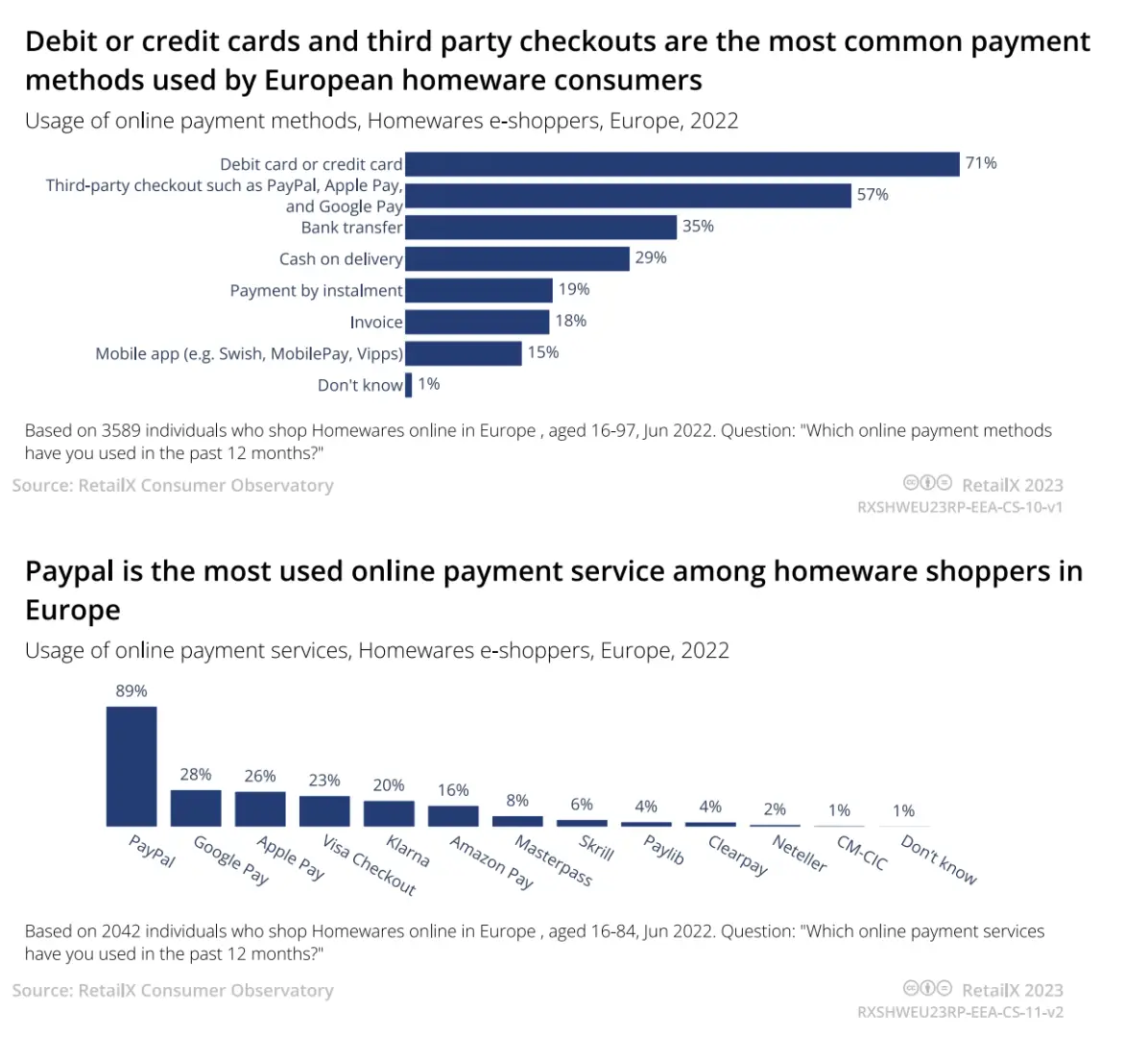

在欧洲家居用品领域,网购支付主要集中在在线借记卡和信用卡上,货到付款也很常见,占在线家居用品支付的29%;发票支付占据了相当大的比例,为18%;分期付款占在线家居用品支付的19%。

与此同时,数字钱包的使用也在增长,包括GooglePay、ApplePay和Klarna。这些应用不仅提供了便捷安全的通过信用卡或银行账户付款的方式,还提供了分期付款选项。随着消费者价格敏感度增加,BNPL等支付方式将越来越受欢迎。

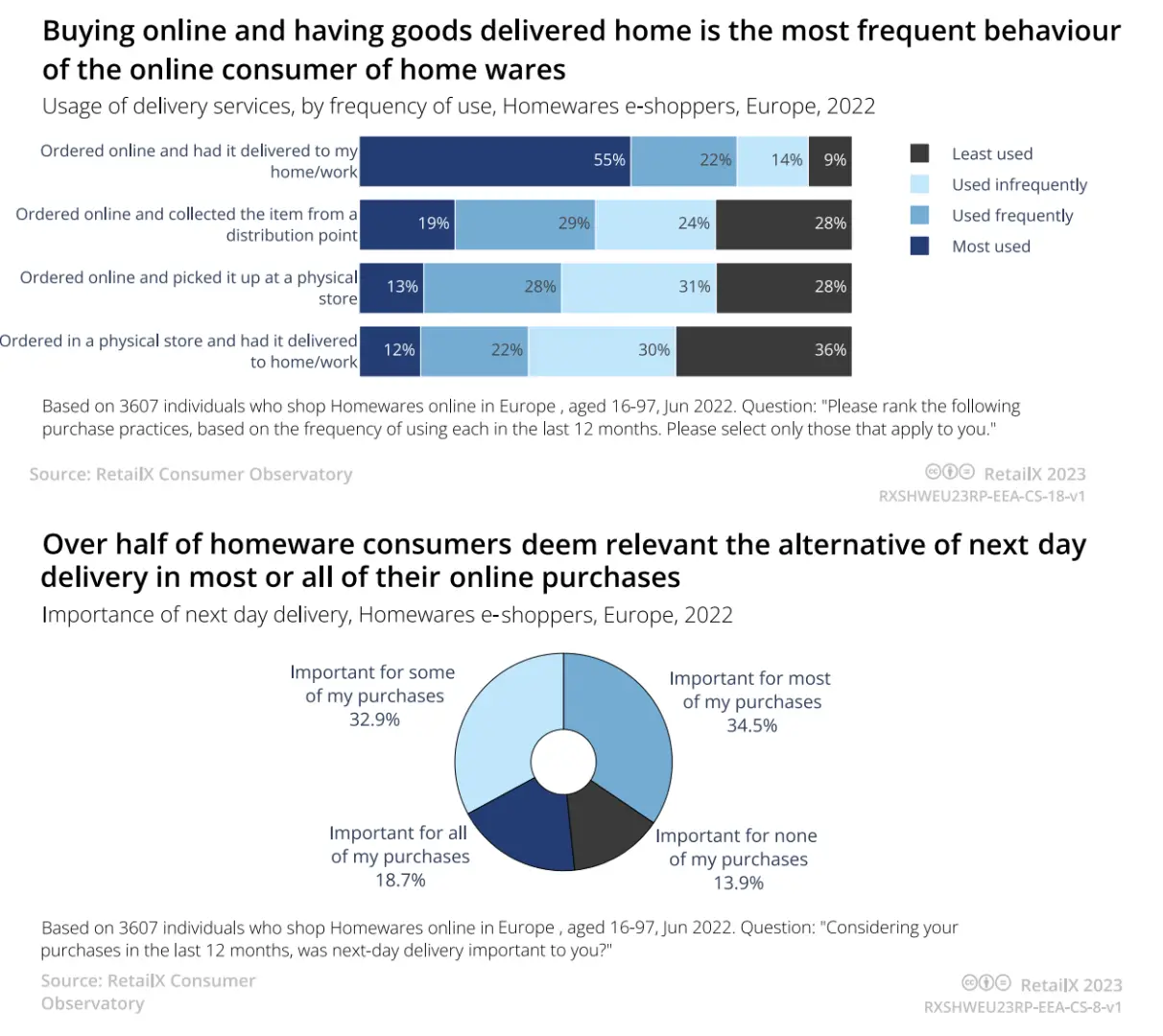

在家居用品的物流配送上,取货的便利性和配送时效是欧洲消费者最看重的因素。送货上门是消费者重要的考虑因素,在欧洲,55%的家居用品消费者选择在线下订单,并选择送货上门。

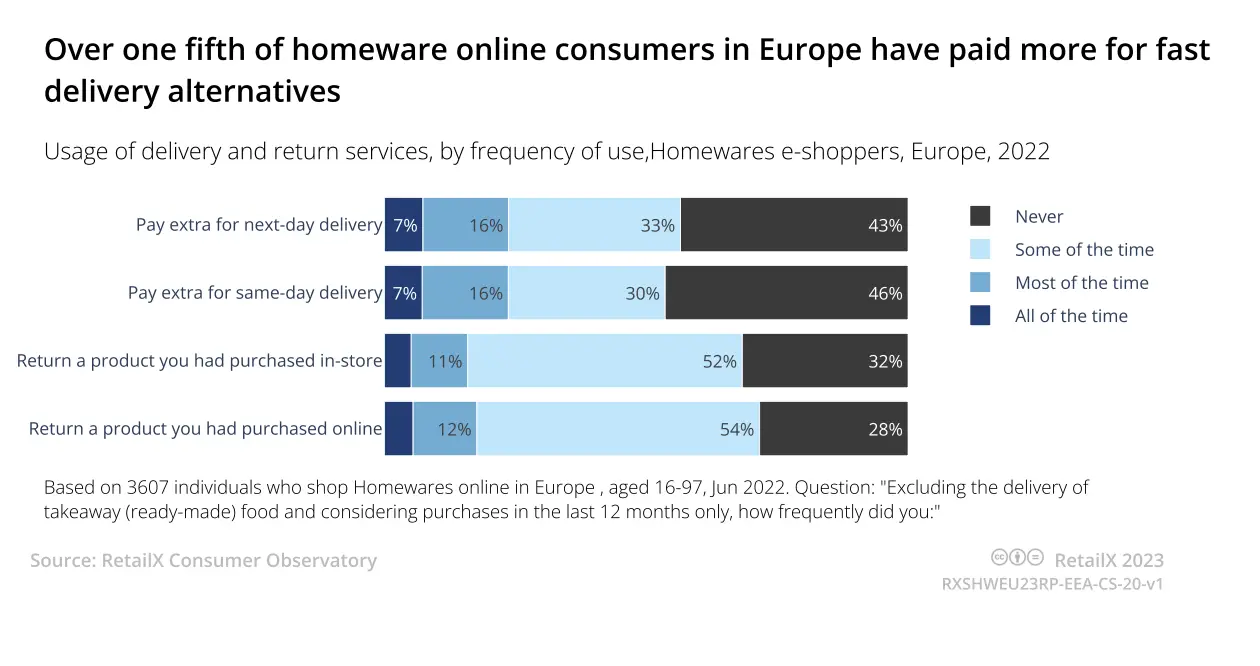

配送速度也很重要,53.2%的欧洲在线家居用品消费者认为次日送货是选择所有家居用品购买的重要因素(18.7%)或者大部分购买的重要因素(34.5%)。23.6%愿意为当日达支付额外费用,23.8%的人愿意为次日达支付额外费用。

对快速配送的要求,进一步证明了家居用品消费者的需求与对时尚品类的需求相一致。同时,随着千禧一代和Z世代成为购买主力,并且拥有自己的房子,他们的网购习惯也将渗透到家居用品领域。

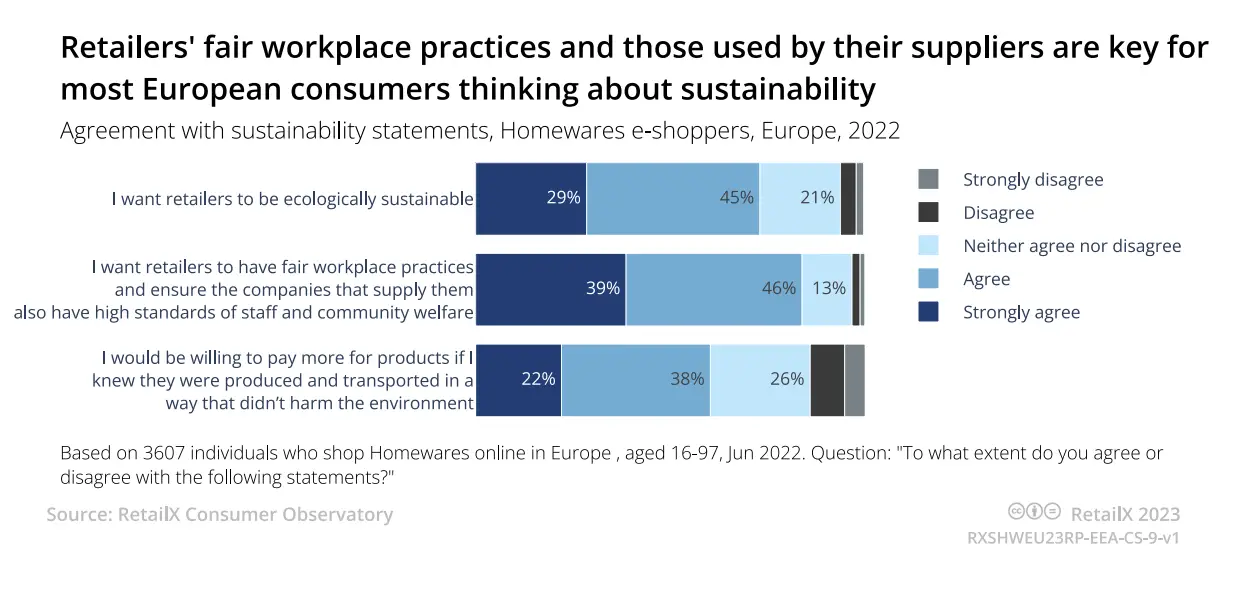

在可持续态度上,RetailX调查指出,73.5%的受访者表示他们选择的零售商必需具有生态可持续性。然而,由于行业正在受时尚趋势影响,可能会出现更多类似于快时尚的商品。60.2%的人还希望家居用品在运输方式上更加可持续性,许多人甚至愿意支付额外费用来实现这一点。

除了降低环境影响外,许多消费者还关注品牌商品原材料以及制造工人的工作条件等。在这一背景下,许多具有道德和可持续采购的家居用品和家具品牌不断涌现,其中包括Swyft、Wearth、Nkuku、NaturalCollection和SostreneGreen等公司。

市场竞争现状

欧洲家居用品市场主要由本土品牌占主导,在TOP50家零售商和品牌中,只有6家在欧洲以外设有总部。造成这一局面的一大原因是,消费者通常不愿意从较远的地方购买大件家居用品,同时希望缩短运输距离,减少环境影响。

更重要的原因是,许多本土品牌通过线下实体零售,在当地市场占据较大的市场份额和知名度,在此基础上发展电商业务。此外,这些本土品牌通常更了解消费者,风格和设计等方面更符合消费者需求。

然而,疫情期间,由于消费者需求增加,推动许多新的在线零售商和品牌涌入欧洲家居市场。消费者对家居用品的要求、品质等不断提高,为新进入者提供了机会。

值得注意的是,来自英国的家居用品零售商和品牌数量最高,在TOP50名单中,英国的品牌有14家。英国还有许多纯电商家居用品零售商,并且由于该国住房拥有率高于其他欧洲国家,因此家居用品市场较其他国家更为发达。

在品牌和零售商方面,宜家(Ikea)在欧洲家居用品行业占据主导地位,其网站流量比最接近的竞争对手高出十倍以上。由于其产品大多可以自行组装,因此产品价格更低、选择更加丰富。

网站流量第二大的是Wayfair,它是少数几家进入TOP50名单的美国零售商。尽管Wayfair主要市场在美国和加拿大,但其在英国、爱尔兰和德国等家居用品市场也占据较大的份额。在英国,Wayfair占家居用品电商销售额的10%,排名第六。

在前50家零售商中,大多数参与者是本地零售商,并且在本国市场产生了大部分流量,但它们也通过市场扩张获得了销售增长。通常主要向邻国扩张,这种扩张方式能够提升物流效率,并且邻国往往具有相似的语言和文化风俗。

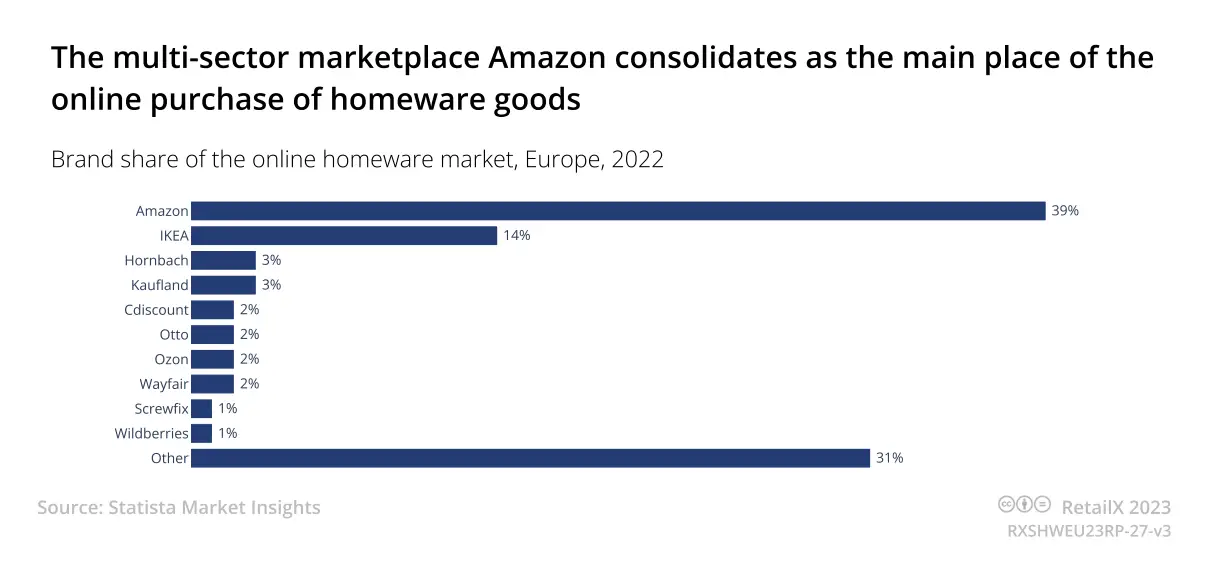

在TOP50名单中,不包括亚马逊、速卖通这类综合性电商平台。但不可忽视的是,亚马逊在欧洲家居用品电商市场中占据了39%的市场份额,比宜家14%的份额高出两倍以上,也远高于其他竞争者。

亚马逊的优势在于其SKU丰富、配送快、价格具有竞争力。疫情期间,亚马逊也特别加大了对家居用品领域的推动,吸引了众多搜索流量,平台上大量来自中国和其他更远地区的更便宜、非品牌的家居用品,获得了欧洲消费者的青睐。

亚马逊还推出了AR-overlays等技术,进一步扩大了家居用品市场份额,这反过来又吸引了许多家居用品和家具市场的品牌和原始设备制造商(OEMs)进入平台。在亚马逊的引领下,其他综合性平台,如Cdiscount、OTTO和Wildberries,也加大了对家居用品的投入。

交流群

交流群  全球电商平台开店交流群

全球电商平台开店交流群

热门活动

热门活动  热门报告

热门报告